12月21日,Infolink發(fā)布最新光伏產(chǎn)業(yè)鏈價格,詳情見下:

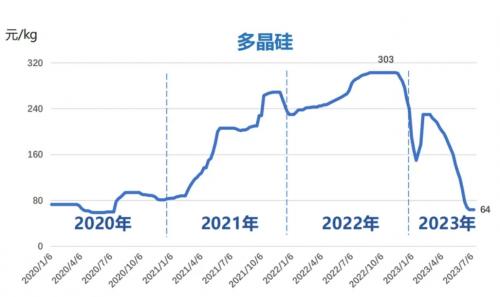

硅料價格

近期中國北方大部分地區(qū)的寒潮和降雪天氣,對于區(qū)域內(nèi)的硅料主產(chǎn)區(qū)的貨物運輸通行效率來講,的確有不同程度的影響,但是截止目前觀察,對于整體發(fā)運節(jié)奏的結(jié)果影響很有限。需求方面,反觀近期陸續(xù)出現(xiàn)的拉晶環(huán)節(jié)個別企業(yè)開始調(diào)降稼動、對原生多晶硅需求的數(shù)量和迫切程度有所下降,原有簽訂訂單在執(zhí)行過程中可能會遭遇執(zhí)行受阻的問題,包括但不限于訂單價格修改、甚至訂單終止等磋商議題。

供應(yīng)端來看,產(chǎn)量并未有超出預(yù)期之外的增加情況,基本節(jié)奏保持平穩(wěn)正常,但是高品質(zhì)硅料、尤其是可以滿足N型拉晶用料需求的對應(yīng)硅料的發(fā)運情況仍然保持緊俏,顯現(xiàn)出流通性更好的特點。疏松料、珊瑚料等占有一定產(chǎn)出比例的對應(yīng)硅料,除了在售價方面需要做成更多讓步才有可能換取出貨之外,這部分的硅料堆積和滯庫規(guī)模也在逐漸上升。

庫存方面,與上期情況相似,硅料供應(yīng)端整體庫存規(guī)模上升幅度有限,細(xì)分庫存結(jié)構(gòu)來看,頭部企業(yè)的、高品質(zhì)硅料保持供應(yīng)緊俏,庫存更多發(fā)生在非頭部企業(yè)范圍,但是行業(yè)整體庫存規(guī)模預(yù)計范圍8-12天,截至目前仍然屬于接受范圍內(nèi)。反而是24Q1拉晶開工水平的波動因素,對硅料庫存規(guī)模的干擾和影響更值得關(guān)注。

硅片價格

周一晚間甘肅地區(qū)發(fā)生6.2級地震,嚴(yán)重災(zāi)情影響當(dāng)?shù)鼐用癜参?,由于拉晶環(huán)節(jié)對于地震相對敏感,Infolink也深入了解本次災(zāi)情對于拉晶生產(chǎn)的影響,截至目前,盡管甘肅地區(qū)沒有相關(guān)企業(yè),鄰近地區(qū)像是海東、西寧甚至銀川也有企業(yè)傳出受到波及影響,所幸經(jīng)了解多數(shù)為拉晶過程的斷線影響,發(fā)生燜鍋的不在多數(shù),總體影響粗估約3,000-4,000萬片左右,暫未形成明顯價格波動或者影響。

本周硅片成交均價仍在緩跌,P型部分,M10成交價格下行來到每片2元人民幣左右,也出現(xiàn)大廠報價每片1.9元人民幣的出清價格、G12尺寸下行來到每片3-3.1元人民幣。N型部分,盡管電池廠家采購N型需求仍在提升,成交價格也呈現(xiàn)緩跌,M10尺寸下行到每片2.2-2.3元人民幣左右;G12部分價格也來到每片3.25-3.3元人民幣左右。

當(dāng)前整體價格走勢維持悲觀,同時,電池廠家持續(xù)承受著低檔的電池價格,當(dāng)前在采購硅片上面臨壓力,本周觀察電池環(huán)節(jié)減產(chǎn)幅度也持續(xù)提升,在年末拉貨需求緩慢收縮的同時,硅片價格仍將視自身排產(chǎn)調(diào)整與否對應(yīng)變化。

電池片價格

本周M10 P型電池片成交價格稍微止穩(wěn),價格已經(jīng)呈現(xiàn)跌無可跌,維持每瓦0.38元人民幣的底部區(qū)段盤整,然而低價區(qū)段仍然可以看到每瓦0.36-0.37元人民幣浮現(xiàn);至于G12尺寸成交價格仍在持續(xù)走低,回落到每瓦0.4元人民幣的價格水平,縮小與M10過往的價差空間。

在N型電池片部分,本周TOPCon(M10)電池片主流成交價格也小幅走跌,落在每瓦0.47元人民幣左右,距離上周的廠家嘗試性報價仍未完全到位。而HJT(G12)電池片生產(chǎn)廠家多數(shù)以自用為主,外賣量體尚少,高效部分價格落在每瓦0.65-0.7元人民幣之間。觀察由于182 PERC產(chǎn)品需求銳減下持續(xù)下跌,TOPCon與PERC電池片價差維持約每瓦0.09-0.1元人民幣左右。

電池環(huán)節(jié)現(xiàn)在基本上全規(guī)格都是處于生產(chǎn)即虧損的狀態(tài),廠家悲觀氛圍籠罩,減產(chǎn)規(guī)劃持續(xù)出臺。盡管近期供需情勢處于PERC退坡與TOPCon爬坡放量的相交時節(jié)點,本周觀察廠家除了針對PERC電池片減產(chǎn)幅度加大外,甚至也開始看到針對G12尺寸產(chǎn)線的減產(chǎn)規(guī)劃以及TOPCon的爬坡放緩現(xiàn)象,行業(yè)處于相對低潮,面對供應(yīng)的過剩、組件價格的持續(xù)下行,如何撐過周期并甩開老舊產(chǎn)能的包袱是企業(yè)的思考方向。

組件價格

組件價格無法承受庫存壓力,仍舊出現(xiàn)下探趨勢,一季度廠家接單率仍未滿載,前五約5-7成不等,中后段廠家普遍接單率不高。在一季度需求能見度不高的情勢下,整體價格走跌仍未止歇。

本周組件價格下探,國內(nèi)182 PERC單面組件價格約每瓦0.89-1.05元人民幣,均價下移至0.95-0.96元人民幣,新簽價格靠向每瓦0.92-0.93元人民幣,少量已經(jīng)開始談0.9以下、0.89成交價也確實看見。210 PERC單面組件價格約每瓦0.92-1.08元人民幣,新簽價格靠向每瓦0.95-1元人民幣,與182之間的價差隨著訂單收尾后逐漸收窄,預(yù)期接下來價格將逐漸與182接近。

TOPCon價格每瓦0.9-1.1元人民幣都有,執(zhí)行前期訂單較多、價格仍約每瓦1.05-1.1元人民幣,后續(xù)新簽訂單已開始接近每瓦0.98-1.05元人民幣左右,主要靠攏每瓦0.97-0.98元人民幣。海外價格約0.125-0.135元美金。明年訂單的洽談已有每瓦0.9、甚至0.88元人民幣的報價也在討論。

HJT價格因成本因素、且市場尚未明顯打開,價格僵持,目前國內(nèi)價格約每瓦1.25-1.3元人民幣之間,海外訂單價格僵持在每瓦0.160-0.170元美金。

海外仍可聽到拋貨價格持續(xù)擾亂市場,且歐洲庫存仍處高位,持續(xù)有貨物拉回、或者轉(zhuǎn)口的跡象。受拋貨價格影響,海外整體價格走跌也未止歇。

來源:InfoLinkConsulting

評論