7月17日,上市1個多月的阿特斯拋出光伏全產(chǎn)業(yè)環(huán)節(jié)擴產(chǎn)計劃,一期項目投資高達180億元,涵蓋了拉棒、切片、電池、組件等主要光伏制造環(huán)節(jié)。

上海證券報記者根據(jù)上市公司投資協(xié)議、募資預(yù)案等公告統(tǒng)計發(fā)現(xiàn),截至7月18日,今年以來包括阿特斯在內(nèi)的光伏組件前五大巨頭披露擴產(chǎn)計劃總投資額已超過2000億元,四大光伏生產(chǎn)環(huán)節(jié)合計計劃擴張產(chǎn)能約1000GW,擴產(chǎn)態(tài)勢明顯。

光伏擴產(chǎn)再添新例

阿特斯公告,公司7月16日與呼和浩特市政府及呼和浩特經(jīng)濟技術(shù)開發(fā)區(qū)簽訂合作協(xié)議書,就公司在呼和浩特市投資建設(shè)光伏新能源全產(chǎn)業(yè)鏈項目達成合作意向,項目總體規(guī)劃分為三期。

其中,項目一期總投資約180億元,包括年產(chǎn)30GW單晶拉棒項目、80GW坩堝項目、10GW單晶切片項目、10GW太陽能電池項目、5GW光伏組件項目、5GW相關(guān)配套產(chǎn)品項目;二期為年產(chǎn)25GW單晶拉棒項目、5GW單晶切片項目、5GW太陽能電池片項目、5GW光伏組件項目、5GW相關(guān)配套產(chǎn)品項目;三期為年產(chǎn)25GW單晶拉棒項目、5GW單晶切片項目、5GW太陽能電池片項目、12萬噸工業(yè)硅項目、10萬噸多晶硅項目。二期項目和三期項目的投資額將結(jié)合一期項目實施情況和光伏市場需求情況另行協(xié)商。

阿特斯拋出如此大手筆的投資,距離其登陸A股市場尚不足40天。那么,公司為何如此大力擴產(chǎn)?

“阿特斯的擴產(chǎn)是順勢而為。”對此,阿特斯董事長瞿曉鏵在接受記者采訪時表示,光伏產(chǎn)業(yè)景氣度持續(xù)高企,阿特斯光伏組件發(fā)貨量從2021年的11GW增長到去年的21GW,今年的目標是30GW至35GW,即三年增長2倍。

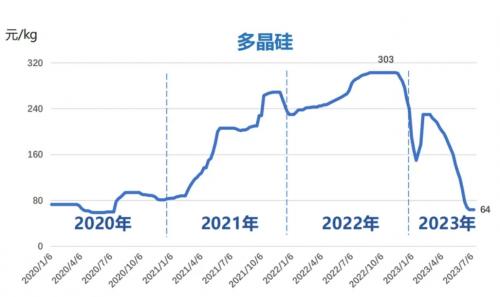

有光伏業(yè)內(nèi)人士表示,在全球光伏組件出貨量上,阿特斯連續(xù)多年名列前5。早在2017年底,阿特斯便啟動“回A”,經(jīng)歷了從私有化到分拆上市的歷程,直到今年6月9日,阿特斯如愿登陸科創(chuàng)板。這期間,光伏組件頭部廠商及“新勢力”大力投資、搶占市場,阿特斯則忙于上市“分身乏術(shù)”。“此番大手筆投資可看作是公司趁著硅料價格筑底、產(chǎn)業(yè)鏈利潤向電池組件轉(zhuǎn)移時的奮起直追。”該人士說。

一個大背景是,光伏硅料價格正在筑底。今年以來,硅料價格持續(xù)下降,近期的最低價格已經(jīng)擊穿6萬元/噸,直逼5.5萬元/噸的歷史大底部。業(yè)內(nèi)人士認為,隨著新擴產(chǎn)能的投放,行業(yè)競爭將更加激烈,硅料價格或仍有進一步下降的可能,這將利好光伏電池組件端。

瞿曉鏵告訴記者,阿特斯一直是以光伏電池和組件為主的公司,如果產(chǎn)業(yè)鏈的利潤向電池片和組件轉(zhuǎn)移,阿特斯將是受益者之一。

半年多拋出超2000億元擴產(chǎn)計劃

如果說2022年是光伏硅料的“高光時刻”,2023年很可能是光伏電池組件的“大年”。

在多位光伏業(yè)內(nèi)人士看來,隨著光伏硅料價格快速下降、新技術(shù)突破,光伏電池組件環(huán)節(jié)進入快速增長期,組件相關(guān)上市公司也進入快速的產(chǎn)能擴張期。記者注意到,包括阿特斯、隆基綠能、晶科能源、天合光能、晶澳科技在內(nèi)的五大光伏電池組件巨頭都在積極擴產(chǎn)。

比如,隆基綠能6月21日披露,公司擬在瑞士證券交易所發(fā)行GDR募資不超過199.96億元,用于鄂爾多斯年產(chǎn)46GW單晶硅棒和切片項目、鄂爾多斯年產(chǎn)30GW單晶電池項目、馬來西亞年產(chǎn)6.6GW單晶硅棒項目、馬來西亞年產(chǎn)2.8GW單晶組件項目以及越南年產(chǎn)3.35GW單晶電池項目。

而隆基綠能近200億元的募資,僅是上半年光伏巨頭們擴張計劃的“零頭”。

記者統(tǒng)計發(fā)現(xiàn),截至7月18日,今年以來光伏組件五大巨頭通過投資協(xié)議、募資預(yù)案等披露的擴產(chǎn)計劃總投資額超過2000億元,四大光伏生產(chǎn)環(huán)節(jié)合計擴張產(chǎn)能約1000GW。其中,硅棒、切片、電池等產(chǎn)業(yè)中上游環(huán)節(jié)的投資計劃,明顯多于下游的組件環(huán)節(jié)。

五大巨頭原有業(yè)務(wù)主要在下游電池、組件方面,這一數(shù)據(jù)體現(xiàn)出它們向上游“補短板”的傾向。

梳理上市公司所發(fā)公告可見,擴產(chǎn)最為猛烈的當屬隆基綠能;晶澳科技、晶科能源屬擴產(chǎn)幅度第二梯隊;之后為阿特斯與天合光能。

如此大手筆的擴產(chǎn),是否會出現(xiàn)產(chǎn)能過剩?

“產(chǎn)能過剩是肯定的,按照各家廠商的規(guī)劃,行業(yè)整體產(chǎn)能已經(jīng)過剩。但對于單個企業(yè)來說,競爭加劇、新技術(shù)窗口期下,其要占據(jù)更多產(chǎn)業(yè)鏈環(huán)節(jié)的利潤、搶占技術(shù)先機,就不得不擴產(chǎn)。”對此,上述光伏業(yè)內(nèi)人士分析稱,仔細甄別可見,光伏前五大廠商擴產(chǎn)的重點并不一樣,除了搶電池組件發(fā)展機遇,還要“缺啥補啥”,也就是說“都是一體化,重點各不同”。

記者統(tǒng)計發(fā)現(xiàn),四大環(huán)節(jié)的擴產(chǎn)潮中,確實各有領(lǐng)跑企業(yè)。如硅棒環(huán)節(jié),阿特斯擴產(chǎn)“決心”最大。切片、電池環(huán)節(jié)的擴產(chǎn)隆基綠能則是明顯領(lǐng)跑,兩個環(huán)節(jié)均計劃擴張超100GW。而組件方面則是晶科能源投入最多。

而從五大巨頭不同的“補短板”傾向來看,隆基綠能明顯傾向提升切片、電池產(chǎn)能;阿特斯明顯傾向于增加硅棒產(chǎn)能;天合光能側(cè)重硅棒與電池;晶科能源、晶澳科技則比較“雨露均沾”。

瞿曉鏵告訴記者,公司在呼和浩特市光伏產(chǎn)業(yè)園投建項目是經(jīng)過認真思考和嚴謹規(guī)劃的,30GW單晶拉棒項目可以幫助公司補上上游產(chǎn)能短板,把垂直一體化提升到一個合理的水平,而電池片和組件項目為今后10年西部建設(shè)的“風(fēng)光荷儲”新能源大基地項目做好就近供應(yīng)的準備。

需要指出的是,上述光伏業(yè)內(nèi)人士告訴記者,光伏電池組件的擴產(chǎn)周期很快,光伏電池擴產(chǎn)一般4個月即可完成產(chǎn)線建設(shè),加上前期廠房建設(shè)(土建)也不過7個月至8個月;組件擴產(chǎn)不算土建3個月即可生產(chǎn)。這意味著,光伏電池組件的擴產(chǎn)周期很短,“玩家們”都想搶喝“頭啖湯”。

除了頭部前五大公司,其他光伏公司和新進入者也在奮力擴產(chǎn),以期突圍。一個顯著的特點是,這些公司紛紛瞄準了新技術(shù)。比如,主營油墨制造的樂通股份近日公告“跨界”光伏,建設(shè)高效異質(zhì)結(jié)電池和組件智能制造項目。

來源:上海證券報

評論